La revocatoria fallimentare degli anticipi SBF

di Giuseppe Rebecca e Giuseppe Sperotti

portale ilcaso.it, 23 marzo 2021

1. La questione della revocatoria fallimentare delle rimesse bancarie in presenza di conti SBF è stata oggetto di grandi dibattiti e di soluzioni non sempre univoche.

Ante riforma del 2005, quando avevano rilevanza gli affidamenti, ci sono state numerose sentenze, per lo più per la revocabilità.

Nelle procedure fallimentari instaurate post riforma del 2005 non si fa più alcun riferimento agli affidamenti, che pertanto non hanno alcun effetto sugli importi revocabili ex art. 67 e 70 L.F..

Mentre la dottrina e la giurisprudenza si sono interessate agli anticipi SBF nel concordato preventivo,( [1]) per il fallimento assai scarsi sono stati gli approfondimenti, come pure ben poche sono le sentenze che hanno trattato il tema.

Siamo dell’avviso che le rimesse effettuate da terzi relativamente ad importi già anticipati dalla banca, al di là del meccanismo contabile adottato, siano sempre revocabili, ovviamente se rientrano nelle previsioni di cui all’art. 67 L.F. (consistenza e durevolezza) e all’art. 70 L.F. (rientro).

Tutto ciò salvo che non si sia invece in presenza di una cessione di credito, notificata al debitore ceduto ante fallimento, nel qual caso la cessione è opponibile e quindi non revocabile.

In questa analisi tratteremo dapprima la questione degli affidamenti, il meccanismo del salvo buon fine, o SBF, e infine la revocabilità ai sensi della normativa successiva alla riforma del 2005.

2. Le rimesse revocabili fino al 2005 erano, secondo la Cassazione, quelle effettuate su conto corrente bancario scoperto, cioè con saldo negativo superiore al fido, oppure in assenza di fido.

C’è sostanziale differenza tra l’apertura di credito (c.d. fido di cassa) e i fidi SBF, denominati, in senso giuridicamente atecnico, “di portafoglio commerciale”, “anticipi su export”, “anticipi su portafoglio”, “castelletto di sconto” “foglio”, ecc.

L’apertura di credito produce effetti diretti ed immediati, effetti che trovano origine dal contratto stesso. E ciò non solo per il fatto che sorge con la stipula del contratto, ma anche che non sono richieste ulteriori circostanze o condizioni.

Le operazioni bancarie legate al foglio non concretizzano invece alcuna apertura di credito.

La concessione dell’affidamento non fa conseguire, direttamente, l’insorgere dell’obbligo, da parte della banca, di mettere a disposizione una determinata somma, con il conseguente diritto di utilizzo da parte del cliente.

Relativamente all’azione revocatoria fallimentare, il mondo bancario aveva sempre cercato di far considerare la sommatoria dei fidi, sommando il fido per cassa con tutti gli altri; la Cassazione aveva invece più volte ribadito che il cumulo non si faceva (Cass. 28 aprile 1995 n. 4718; Cass. 5 febbraio 1997 n. 1083; Cass. 20 marzo 1999 n. 2589; Cass. 21 gennaio 2000 n. 656; Cass. 7 marzo 2003 n. 3396).

Se si osserva che spesso un cliente affidato gode, oltre ad un fido di cassa, anche di un maggior fido per castelletto s.b.f. (o similari), appare in tutta la sua evidenza l’entità della problematica.

Il cumulo tra fidi non può essere fatto nemmeno in presenza di un solo conto corrente, qualora cioè manchi il cosiddetto conto corrente di appoggio dove far accreditare i titoli (modalità che sarà esaminata più avanti).

In tale ottica, è sicuramente interessante l’ipotesi di fido promiscuo (o mobile), fattispecie di abbastanza recente utilizzo.

Di norma ogni fido ha il suo importo: quindi il conto è affidato, ad esempio, per 100.000 euro per cassa (cosiddetto I° rischio) e per 200.000 euro per foglio s.b.f. (cosiddetto II° rischio, cioè rischio ritenuto inferiore).

Il fido promiscuo è appunto un fido mobile, il cui totale varia in funzione del variare del foglio presentato.

Questo potrebbe essere, in ipotesi, un affidamento promiscuo:

“ Affidamento complessivo di 300.000 euro da utilizzare sul c/c n. ……, di cui 100.000 euro in modo incondizionato e 200.000 euro per l’importo corrispondente a quello dei crediti che avremo l’incarico di incassare ”.

In questo modo il fido va verificato giorno per giorno; al minimo è 100.000 euro, e al massimo 300.000 euro. Ogni giorno bisogna valutare l’ammontare del foglio presentato; più aumenta il foglio, più aumenta il fido. Ovviamente la fattispecie ha un senso solo in presenza di accredito alla scadenza.

A partire dal 2005, con la riforma della revocatoria, il tema del cumulo dei fidi ha perso di importanza, o meglio è stato superato dalle diverse problematiche legate a consistenza, durevolezza, rientro.

Nella pratica però la questione è rimasta sempre viva, e le banche continuano a sostenere la rilevanza dei fidi, sia di cassa che SBF, al fine di cercare di limitare le rimesse revocabili.

Noi riteniamo comunque che i nuovi criteri di calcolo delle rimesse revocabili non vadano più influenzati dall’esistenza o meno dei vari tipi di affidamenti.

3. A fronte di un concetto di saldo disponibile che oramai è comunemente accettato, non univoche appaiono invece le modalità di calcolo da effettuare per arrivare alla determinazione dello stesso. Ci si riferisce in particolar modo al foglio.

L’iter prevede, innanzitutto, che la banca accordi un fido al correntista per poter effettuare queste operazioni. Il fido si chiama comunemente “castelletto”.

Il fido SBF (o castelletto SBF), come già detto, indica l’importo massimo di titoli che il correntista può presentare in banca ottenendone la “messa a disposizione” in via anticipata.

Il conto di appoggio può essere lo stesso conto ordinario, o altro.

Si hanno quindi 4 diverse modalità pratiche di comportamento, da parte del sistema bancario, per l’accredito del foglio, ed in particolare per la disponibilità. Più precisamente:

- disponibilità immediata con conto specifico SBF;

- disponibilità immediata con conto unico;

- disponibilità differita con contabilizzazione immediata (conto unico);

- disponibilità differita con contabilizzazione alla scadenza.

Disponibilità immediata con conto specifico SBF:

Il cliente presenta una distinta delle ricevute alla banca e questa ne anticipa l’importo.

Nel conto SBF in Dare, a debito, viene riportato l’importo di tali ricevute e il relativo importo viene registrato a credito nel conto ordinario, in Avere. Essendo questo il caso della disponibilità immediata, la data valuta di accredito è immediata. Alla scadenza la banca accredita l’importo sul conto SBF, chiudendo così l’operazione di anticipo.

Gli interessi sono calcolati sul conto SBF dalla data di anticipazione fino alla data di scadenza più i cosiddetti giorni banca (da 4 a 10 giorni oltre la scadenza, generalmente 8, secondo la forza contrattuale del cliente), e poi sono addebitati sul c/c ordinario.

In caso di insoluto la banca addebiterà l’importo sul c/c ordinario con data valuta solitamente coincidente con la scadenza del titolo.

In sintesi:

- l’accredito SBF con disponibilità immediata è revocabile ricorrendone i presupposti;

- la data di disponibilità è la data valuta;

- gli insoluti incidono sul precedente accredito, riducendolo.

Disponibilità immediata con conto unico:

Qualche banca non utilizza un conto di appoggio, e a fronte dell’accredito sempre immediato, degli effetti presentati al SBF, con conteggi interni calcola gli interessi passivi, sul conto ordinario. È un po’ come se si trattasse di uno sconto.

Nulla di diverso rispetto al caso precedente.

Disponibilità differita con contabilizzazione immediata (conto unico):

Non esiste conto SBF. L’accredito sul c/c ordinario è fatto al momento della presentazione degli effetti (o ricevute bancarie), ma con data valuta alla scadenza, posticipata per via dei giorni banca.

Il conto è coperto contabilmente, scoperto per valuta (e ciò conta, tra l’altro, per via degli interessi).

Eventuali insoluti potrebbero avere una data valuta leggermente diversa da quella dell’accredito, ancorché vicina a quella di scadenza.

Per il calcolo del saldo disponibile in questi casi si farà riferimento alla valuta dell’accredito, e non alla data contabile. Ciò comporterà effetti di estrema rilevanza.

In caso di buon fine della ricevuta nessuna contabilizzazione sui conti del correntista.

Disponibilità differita con contabilizzazione alla scadenza:

In questo caso, data contabile e data valuta vengono praticamente a coincidere ovvero la valuta può essere successiva di qualche giorno per effetto dei cosiddetti giorni banca.

Il saldo disponibile va calcolato con riferimento alla data valuta.

Eventuali insoluti possono avere una data valuta leggermente diversa da quella dell’accredito, ancorchè vicina a quella di scadenza.

Si dovranno comunque compensare con l’accredito, anche se le date, come detto, possono essere leggermente diverse.

I conti possono essere uno solo o anche due.

Questa tipologia di affidamento porta la banca, di norma, a concedere comunque degli utilizzi oltre al fido di cassa.

È solitamente questa la configurazione del c.d. fido mobile, che si ribadisce essere la migliore soluzione per risolvere in modo pratico ed efficace la problematica della sommatoria dei fidi. In assenza di fido mobile, si tratta di impostazione che comporta un aumento sensibile dello scoperto a danno delle banche.

4. Un altro aspetto che merita maggiore approfondimento concerne l’importo revocabile degli accrediti di effetti al SBF: solo quanto effettivamente incassato dalla banca si rende concretamente disponibile, ed è pertanto necessario sottrarre al totale degli effetti l’importo degli insoluti relativi, che si manifestano successivamente all’accredito. Solo il netto effettivamente incassato può essere quindi considerato revocabile.

Sul punto si è espressa chiaramente la sentenza della Corte di Appello di Ancona n 112/2009 del 14 febbraio 2009: “ In tema di revocatoria fallimentare di accrediti relativi ad effetti s.b.f., una volta dimostrato l’accredito del titolo da parte della banca, con conseguente riduzione dello scoperto di conto, incombe sull’istituto di credito l’onere di provare l’esistenza di un insoluto riferibile all’anticipazione effettuata e tale da incidere negativamente sulla funzione solutoria della medesima. Nel caso di giroconto dal conto s.b.f. al conto corrente ordinario, il riaccredito della somma sul conto scoperto non ha natura meramente contabile, ma assume funzione satisfattoria, tale da integrare, a seconda dei casi, una rimessa ripristinatoria o solutoria ”.

Come vedremo, però, questo principio non può essere applicato sic et simpliciter nella nuova revocatoria

5. Per completezza va ricordato il problema degli incassi realizzati dalla banca successivamente alla data del fallimento.

Nel caso di mandato in rem propriam, il correntista rilascia alla banca un mandato all’incasso in base al quale la banca è legittimata, nei rapporti interni, ad incassare determinati crediti, compensabili con eventuali suoi crediti (artt. 1241 – 1252 c.c.).

Si dice che il mandato è “in rem propriam”, cioè anche nell’interesse del mandatario, in quanto è evidente l’interesse che la banca ha nell’eseguire l’operazione.

Molte volte gli istituti bancari in presenza di foglio con scadenza successiva all’inizio della procedura, (che può essere anche una procedura concorsuale minore poi sfociata in fallimento), eccepiscono che si tratta di un mandato all’incasso, un mandato “in rem propriam“, e quindi che può detenere quanto legittimamente incassato.

Non è così, come pressoché uniformemente ha riconosciuto la giurisprudenza; l’istituto bancario è legittimato all’incasso, questo è vero, ma nel contempo è obbligato a restituire al mandante (ora in procedura) quanto incassato.

In questo senso, Cassazione 22 maggio 2003 n. 8042 (Il fallimento 6/2004): “ la banca, creditrice del cliente per saldo passivo di conto corrente, la quale sia incaricata da quest’ultimo di riscuotere un credito verso terzi, non in forza di negozio solutorio implicante la cessione del credito stesso, né comunque in forza di accordo comportante il diritto incondizionato di incamerare le somme riscosse, ma in base ad un mandato in senso stretto, ancorchè irrevocabile (cosiddetto mandato in rem propriam), mantiene la legittimazione alla riscossione del credito anche dopo il fallimento del cliente, in considerazione di detta irrevocabilità (art. 1723 codice civile), ma è obbligata a rimettere al mandante e, quindi, alla curatela del suo fallimento, le somme riscosse (art. 1713 codice civile), senza potere invocare l’estinzione di tale obbligo per compensazione, tenuto conto dello scioglimento del rapporto di conto corrente per effetto della dichiarazione di fallimento, ai sensi dell’art. 78 legge fallimentare, e della non applicabilità della compensazione fallimentare, di cui all’art. 56 del citato decreto, con riguardo a debiti sorti dopo detta dichiarazione ”.

6. Con la riforma del 2005, le cose sono cambiate, anche per la mancanza di ogni riferimento agli affidamenti.

In estrema sintesi, sono revocabili le rimesse consistenti e durevoli (art.67 L.F.) effettuate sul conto, nel limite del rientro (art.70 L.F.) realizzato dalla banca, nei sei mesi che precedono il fallimento.

In caso di consecuzione di procedure, si fa riferimento alla data di pubblicazione della domanda di concordato preventivo.

Ovviamente è sempre richiesta la conoscenza dello stato di insolvenza da parte della banca.

Non vogliamo in questa sede riportare l’ampio dibattito che ha interessato i concetti di consistenza e durevolezza, e la prevalenza dell’art. 70 rispetto al 67 L.F., quanto piuttosto trattare l’impatto che gli accrediti di effetti al SBF hanno sulla quantificazione del c.d. rientro.

L’art. 70 L.F. non fa alcun riferimento ad accrediti e/o rimesse, utilizzando invece il termine “pretese”: “Qualora la revoca abbia ad oggetto atti estintivi di posizioni passive derivanti da rapporti di conto corrente bancario o comunque rapporti continuativi o reiterati, il terzo deve restituire una somma pari alla differenza tra l'ammontare massimo raggiunto dalle sue pretese, nel periodo per il quale è provata la conoscenza dello stato d'insolvenza, e l'ammontare residuo delle stesse, alla data in cui si è aperto il concorso”.

A nostro avviso le “pretese” corrispondono all’esposizione del soggetto in procedura verso la banca, e questa esposizione è data dalla posizione complessiva del correntista, che può avere più conti e più rapporti di finanziamento con la stessa banca.

Si pensi allo schema tipico di un rapporto di conto corrente a cui si affianchi un conto SBF per gestire gli anticipi che la banca concede al correntista (modalità 3.1 disponibilità immediata con conto specifico SBF):

- sul c/c ordinario vengono accreditati gli anticipi concessi dalla banca (ad es. su crediti per fatture), e quando alla scadenza il terzo debitore effettua il pagamento (normalmente con bonifico a favore del correntista) la banca procede a riaddebitare la somma in precedenza anticipata;

- sul c/SBF viene registrato l’addebito dell’anticipazione, che alla scadenza viene chiusa con l’accredito della somma addebitata sul c/c ordinario;

- in caso di insoluto, sul c/c mancherà l’accredito dal terzo ma si avrà comunque l’addebito per chiudere l’anticipazione sul c/SBF.

La questione è se il primo accredito (anticipazione) possa essere considerato rimessa revocabile, se ciò sia influenzato dall’eventuale insoluto, e se sia revocabile l’accredito del pagamento effettuato dal terzo, il tutto nel limite del rientro.

7. È interessante vedere come si sono espresse sul tema alcune delle poche sentenze che si sono occupate di questo particolare aspetto.

Tribunale di Milano, 21 luglio 2009, est. Mauro Vitiello:

Il Tribunale si pronuncia per la revocabilità di un accredito sul conto anticipi.

Nel caso specifico, il conto anticipi funziona con accredito del conto ordinario e addebito del conto anticipi, alla presentazione delle fatture. Al momento del successivo pagamento da parte del terzo debitore, pagamento effettuato sul conto ordinario, viene effettuato lo storno, con giroconto dal conto ordinario (addebito) e accredito al conto anticipi.

Risulta così che, in presenza dei necessari presupposti, si potrebbe revocare due volte la stessa operazione, l’accredito fatto al momento dell’anticipo, da parte della banca, e il versamento da parte del terzo, alla scadenza.

Tribunale di Bergamo, 28 aprile 2014, est. Mauro Vitiello:

In questa sentenza il giudice Mauro Vitiello sembra cambiare parere, relativamente alle anticipazioni SBF, rispetto alla precedente sentenza di Milano del 2009.

Per quanto concerne i versamenti effettuati sul c/c per anticipazioni s.b.f. o fatture, gli stessi non costituiscono atto solutorio anomalo, come invece sostiene il fallimento. E si tratta di un concetto ormai consolidato: “ L’anticipo dietro presentazione di ricevuta bancaria o fattura, accompagnato dalla cessione del credito, come nel caso in esame, o da un mandato all’incasso in rem propriam con patto di compensazione, non può rappresentare un mezzo di pagamento anormale perché interviene quale atto esecutivo di un contratto tra le parti, banca e cliente ”.

Ma la sentenza dice anche qualcosa di più, e cioè che “gli accrediti possono essere considerati revocabili soltanto ove risultanti a copertura (e quindi solutori) di precedenti anticipazioni rimaste insolute. Ma anche in tale ipotesi che, tra l’altro, nella fattispecie in esame non è provata [...], dalla natura solutoria del versamento sul conto corrente discende al più una potenziale revocabilità ex art. 67, comma 2 L.F., non già la qualificazione del versamento quale atto anomalo di pagamento (conforme Trib. Milano, 19 giugno 2004)”.

In effetti la fattispecie analizzata era particolare, nel senso che il fallimento riteneva trattarsi di accrediti relativi a nuove anticipazioni a copertura di precedenti insoluti, in ciò confortato dall’assenza di accrediti sul conto ordinario di importo pari o superiore agli storni su conto anticipi, contestuali o prossimi agli addebiti.

Nello stesso tempo, anche per le anticipazioni di cui sopra, non è dato comprendere se, successivamente alle stesse, siano pervenuti sul conto ordinario incassi dai clienti oggetto di anticipazione.

Tribunale di Udine, 22 dicembre 2017, est. Annamaria Antonini Drigani:

In sentenza la G.I. ha ritenuto di considerare unitariamente gli importi revocabili sul c/ordinario e sul c/anticipi, “come se la banca avesse addebitato sul conto corrente ordinario l’importo degli effetti insoluti indicato nell’insinuazione al passivo fallimentare”, nonostante tali addebiti in realtà non si siano verificati. L’unica motivazione in sentenza è che si tratterebbe di un’ipotesi “maggiormente coerente con i dati acquisiti in sede fallimentare e più corretta anche da un punto di vista di equità sostanziale”.

In particolare, secondo la sentenza è revocabile il rientro ex art.70 L.F. (inferiore rispetto alla sommatoria delle rimesse consistenti e durevoli), rettificato per tener conto di un “ipotetico” addebito sul c/ordinario di insoluti, che come anticipato non è mai stato effettuato.

Tale aspetto è assolutamente condivisibile, in quanto ipotizza lo spostamento di un debito, dal c/anticipi al c/ordinario, a parità di esposizione complessiva alla dichiarazione di fallimento; non incide quindi sulla determinazione del rientro complessivo e delle rimesse consistenti e durevoli.

Tribunale di Cuneo, 6 novembre 2020, est. Paola Elefante:

“ Le rimesse suscettibili di revocatoria sono pertanto tutte le operazioni in accredito sul conto corrente, sia che si tratti di versamenti diretti o di accrediti di disponibilità anticipata sfb, che abbiano veste di pagamento e quindi valenza solutoria, vale a dire che consentano una riduzione consistente e durevole della esposizione debitoria del correntista fallito. In sostanza è la riduzione consistente e durevole dell’esposizione debitoria del fallito nei confronti della banca a conferire natura solutoria alle rimesse, che saranno pertanto revocabili .”

Questa recentissima decisione afferma con chiarezza che nella fattispecie sono revocabili tutti gli accrediti SBF, e la loro consistenza e durevolezza è messa in relazione alla riduzione dell’esposizione debitoria, ovvero al rientro. Inoltre viene chiarito che il rientro va calcolato anche sui conti SBF.

Infine viene precisato che non può essere eccepita la compensazione per assenza di data certa opponibile.

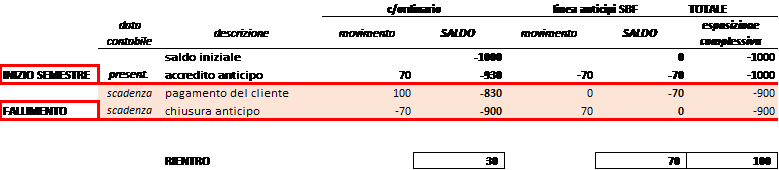

8. Per cercare di metter insieme tutte le questioni sopradescritte in modo chiaro, abbiamo costruito un caso pratico desunto dalla realtà operativa. Si ipotizzi un rapporto così regolato operativamente:

- rapporto di c/c ordinario affidato, abbinato a c/SBF gestito a parte, con accredito immediato dell’anticipo e chiusura dell’operazione alla scadenza;

- alla presentazione, la Banca anticipa il 70% delle fatture presentate; l’importo anticipato viene addebitato sul c/SBF e accreditato sul c/c, con descrizione “Accredito Anticipo”; l’accredito sul c/c avviene con data valuta pari alla data contabile (e corrispondente alla data di presentazione della fattura);

- alla scadenza, in caso di buon fine, il pagamento del cliente arriva con bonifico sul c/c; l’importo a suo tempo anticipato viene addebitato sul c/c con descrizione “Rimborso Anticipo” e accreditato sul c/SBF, a chiusura dell’operazione;

- in caso di insoluto, rimane in essere l’addebito sul c/SBF, e nulla viene contabilizzato sul c/c; alla successiva chiusura dell’anticipo, l’importo a suo tempo anticipato viene addebitato sul c/c con descrizione “Rimborso Anticipo” e accreditato sul c/SBF, a chiusura dell’operazione.

La presenza di un conto corrente ordinario e di una linea per anticipi SBF rende necessario tener conto dei collegamenti tra i diversi rapporti e dell’andamento dell’esposizione complessiva verso la Banca, anziché limitare l’analisi al solo c/ordinario.

In pratica:

- un addebito sul c/c ordinario, se destinato a chiusura di un anticipo SBF, non incrementa l’esposizione complessiva della Banca;

- un accredito sul c/c ordinario che deriva dalla concessione di un anticipo SBF non realizza un effettivo rientro, in quanto il miglioramento del saldo del c/c comporta una maggiore esposizione sulla linea per anticipi SBF;

- l’accredito del pagamento effettuato dal terzo sul c/c non va ridotto dall’addebito che giroconta la cifra anticipata sul c/SBF, nella verifica sulla consistenza e durevolezza degli accrediti.

Queste considerazioni sono fondamentali per comprendere l’effettivo “rientro” che viene realizzato dalla Banca, che costituisce il limite della revocabilità ex art. 70 L.F..

Il rientro si realizza solo con risorse che affluiscono dall’esterno, ovvero da terzi o da altre banche, così limitando la revocatoria alle somme effettivamente “rientrate” nella disponibilità della Banca riducendo il debito del correntista.

Parimenti, il rientro non può essere individuato nella sola riduzione del saldo disponibile del conto corrente ordinario, ma deve riguardare l’intero ammontare del credito della Banca, ovvero delle sue “pretese”, e quindi la riduzione dell’esposizione debitoria complessiva nel semestre in esame.

Per quanto riguarda gli insoluti, l’addebito degli stessi va ad aumentare l’esposizione debitoria del correntista, e quindi a ridurre il rientro, così di fatto riducendo la cifra revocabile.

Analoghe considerazioni vanno effettuate nell’individuazione delle rimesse revocabili ex art. 67 L.F., quando si verifica la durevolezza degli accrediti quantificando gli addebiti verso terzi che li hanno effettivamente ridotti, senza considerare gli addebiti che la Banca ha effettuato per chiudere le anticipazioni SBF concesse al correntista.

Non ci addentriamo in discussioni circa l’orizzonte temporale della durevolezza degli accrediti, o la consistenza dei medesimi, dato che sul tema esiste copiosa dottrina e giurisprudenza.

Esemplificando quanto sopra, e supponendo per semplicità che tutti gli accrediti per anticipi su c/c ordinario siano avvenuti prima del semestre sospetto (quindi esclusi dalle verifiche e non revocabili), vediamo la revocabilità di un’operazione di pagamento da parte del terzo debitore e l’effetto della chiusura dell’anticipazione (anticipo di 70, a fronte di una fattura presentata al SBF di 100):

Ai fini di consistenza e durevolezza, l’accredito di 100 va considerato per intero, e non ridotto dall’addebito di 70, visto che tale addebito è un giroconto che resta nella disponibilità della banca.

Ragionando in termini di (riduzione delle) pretese, ossia di esposizione complessiva, si ha che:

- sul c/c ordinario il rientro è pari a 30 (930 – 900);

- la banca è inoltre rientrata del proprio credito di 70, a seguito dell’addebito sul c/ordinario e della chiusura dell’anticipo (il saldo del c/SBF è passato da -70 a zero);

- il rientro totale (30 + 70) di 100 è pari alla riduzione dell’esposizione complessiva (1.000 – 900).

In pratica, sarà revocabile l’intero accredito di 100, che coincide con il rientro.

Si può inoltre notare che anche l’accredito dell’anticipo iniziale, sommando i due conti, non riduce l’esposizione complessiva, e quindi anche nel semestre non sarebbe stato revocabile.

9. In conclusione riteniamo che la revoca delle operazioni SBF sia sicuramente possibile, e che il rientro calcolato sulla sommatoria delle posizioni del correntista risolva automaticamente la questione della duplicazione degli accrediti e degli insoluti. Di fatto sarà revocabile solo l’accredito effettuato dal terzo debitore:

- l’accredito dell’anticipazione sul c/c non realizza di fatto alcun rientro;

- perde così di importanza l’eventuale insoluto, poiché in concreto non è possibile considerare rimessa consistente e durevole l’anticipazione accreditata sul c/c;

- l’accredito del pagamento effettuato dal terzo non va ridotto dal contestuale addebito con cui la banca chiude l’operazione sul c/SBF;

- il rientro va calcolato sulla posizione complessiva del correntista nei confronti della banca;

- il fido SBF non ha alcuna rilevanza nella revocatoria attuale.

[1] Ci permettiamo rimandare ad alcuni dei nostri ultimi interventi sul tema: Le anticipazioni bancarie nel concordato preventivo nel correttivo , ne Il Commercialista Telematico, 26/11/2020; Le anticipazioni bancarie nel concordato preventivo, ne Il Commercialista Telematico, 26/8/2020; Le anticipazioni bancarie nel concordato preventivo. Oggi e post riforma , ne Ilcaso, 22/8/2020; Le anticipazioni bancarie nel concordato preventivo. Cassazione n. 11524/2020 ne Unijuris, 24/6/2020.